来源:机构之家

8月13日晚间,尽管尚无正式公告、但一则关于中高层变动的消息在市场间传开。据《21世纪经济报道》等部分媒体消息,民生银行监事会副主席、监事会召集人杨毓,将不再兼任该行的北京分行行长一职,并由此引发小小的连锁反应;现任的总行战略客户部总经理李稳狮可能将接替其接掌北京分行、担任行长一职;而李稳狮的职位空缺则可能由总行交易银行部总经理徐峰转接。此外,民生银行总行及各地一级分行或还有其它中高层人事调整。

做为引发本次系列调整的当事人杨毓,刚刚在6月下旬的民生银行第九届监事会第一次会议中,被选举连任监事会副主席、监事会召集人的职务,由于该行监事会主席的空缺,故而实际就代为行使了相关职权。考虑到其1964年出生,目前已在60周岁左右,故而卸任北京分行行长这一“实职”,大概率是逐步退居二线的一种过渡。

“含金量”极高的北京分行行长一职

而本次拟接替其北京分行行长职务的李稳狮就年轻得多,据相关媒体报道今年仅为46岁。民生银行期间,李稳狮于1998年开始先后在总行能源金融事业部、集团金融事业部、资产保全部工作;之后外放太原分行和天津分行,并最终在天津分行升至行长;2021年又调回总行担任战略客户部总经理至今,并在当年6月获任民银资本控股有限公司非执行董事。履历上,年仅46岁就已历任一级分行行长、总行部室总经理,并拟出任“含金量”极高的北京分行行长,看来李稳狮后续还有明显的“上升空间”。

理论而言,各大银行的总行部室总经理和各地一级分行行长是“平起平坐”的,两者之间的互调也较为常见。但实际上,出任一级分行行长的“含权量”更大。总行部室总经理只是“条线”领导,更多的是业务管理权限,并受到分管副行长等更高层级的约束;而一级分行行长是“分片”领导,在该省市的全辖范围内,拥有全面的业务、人事、财务、规划等诸多权利,除了“含权量”更大,也有更大的自由“发挥”空间。

而对于绝大多数总部位于北京的银行而言,在诸地的一级分行行长职位中,北京分行行长一职往往拥有极高的“含金量”。如民生银行当前,就“高配”半级、由总行级的副职杨毓兼任。

这一点从民生银行北京分行的各项规模也有所体现。根据该行年报,2023年末民生银行员工总数13194人、资产总额3.36万亿元,而仅北京分行一家就有员工数4293人、资产总额1.07万亿元,均占总行的1/3左右。

民生银行主要分行情况一览

图表来源:该行年报

接掌北京分行有合理性但恐难出“成绩”

尽管如此,但李稳狮如确定执掌民生银行北京分行,倒不是单纯的职务升迁,在业务层面也具有一定的合理性,战略客户部总经理的现职务与之有较好的衔接。

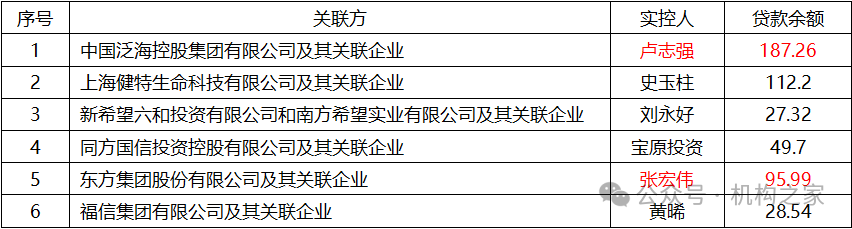

由于历史上某任保险系大股东影响了该行的发展战略、管理层超期服役及老化、先天股权结构等问题,当前的民生银行可谓内忧外患。特别是今年以来,在高层动荡频繁的同时;民生银行对于原副董事长卢志强的泛海系180多亿元关联不良贷款的追索,正在进行中;而副董事长张宏伟规模数百亿元的东方系,6月末又因仅仅75.23万元的装修工程款而被诉至法院申请重整,而东方系在民生银行的关联贷款余额也达到了95.99亿元。

2023年年末民生银行主要股东关联贷款情况一览

基础数据来源:公司年报

目前,泛海系、东方系这些大额问题贷款的应对,已是会直接影响民生银行经营效益的重大问题之一。而此类的关联大客户,不但属于李稳狮现任战略客户部的管理范畴;同时前期已向民生银行求证,证实原副董事长卢志强的泛海系贷款目前属于北京分行管户追偿,而东方系的潜在风险贷款或也是如此。那么,李稳狮如接掌北京分行后,战略客户部总经理的现职务与之有较好的衔接。

由于只是“条线”领导,也不能完全以李稳狮担任战略客户部总经理期间的“业务数据”来衡量其能力和魄力;但其后续是否真的能解决民生银行的这一痼疾,还是颇值得怀疑的,两项蹊跷的年报数据或已能说明问题。

据2023年年报披露,“截至报告期末,本行总、分行级战略客户1,689户,比上年末增长338户;存款余额12,530.93亿元,比上年末增长10.42%;各项贷款余额(含贴现)11,677.34亿元,比上年末增长8.68%”。

与此同时,民生银行年末的关联贷款合计高达856.09亿元。而且,在原副董事长卢志强的泛海系当时已问题显现的情况下,民生银行的关联贷款同比2022年末的707.43亿元,仍然大增了148.66亿元、增幅达到惊人的21.01%;而同期该行的贷款余额总量同比增幅仅为1.47%!或者简单来说,民生银行在某些“战略客户”已有重大风险暴露的同时,还在大幅增加此类的风险敞口。

尽管在逻辑上显得不可思议,但事的背后往往是人的因素及其利益在起作用。这种情况只能说明,即使在当前的经营困境下,民生银行某些主要股东的意志,仍然明显“引导”着其业务经营方向,进而将继续主导其当前及往后若干年的命运。心病还需心药医,这种董事会层级的沉疴痼疾,是一个中高层管理者很难违抗与改变的。

事实上,这种沉疴痼疾的影响是方方面面的,而不局限于战略客户的管理。根据2024年一季报数据,民生银行营业收入为342.73亿元、同比下降6.8%,归母净利润为134.53亿元、同比下降5.75%。

与此同时,无论是净息差水平还是资产质量情况都是相对堪忧的。该行净息差为1.38%,在42家A股上市银行中排名倒数第10名;同时不良贷款率1.44%,倒数排名第7。

2024年1季报A股上市银行净息差及不良贷款率情况一览

单位:%;基础数据来源:iFind

曾为替领导“解忧”,向客户高价销售茅台被举报

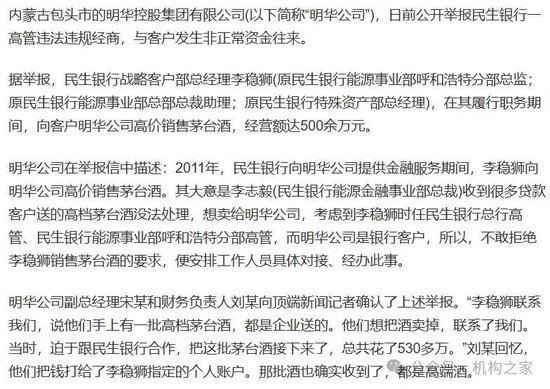

在就事论事,分析李稳狮拟接掌北京分行的相关情况及前景时;我们也注意到去年舆论中,一则关于其为替领导“解忧”,向信贷客户(内蒙古包头市的明华控股集团有限公司,以下简称明华控股)高价销售茅台酒530余万元而被客户举报的消息,并牵涉到向贷款担保方转嫁1.5亿元贷款风险一事。

据顶端、河南商报等相关媒体的报道综合来看,明华控股在举报信中表示:李稳狮在民生银行总行能源事业部任职期间,曾担任该部呼和浩特分部的总监。2011年,李志毅(民生银行能源金融事业部总裁)因为接收了大量贷款客户赠送的高端茅台酒无法处理,就由下属李稳狮向信贷客户明华控股转售“折现”,而明华控股做为该行的信贷客户、基于贷款需求无法拒绝,而不得不对接办理此事。

尽管这一事件的最终处理结果尚不得而已,但由此可见李稳狮的“向上管理能力”及“办事能力”,也只有“深得信任”之人才能代为办理此类“私事”,李稳狮年仅46岁就已历任一级分行行长、总行部室总经理,并拟出任“含金量”极高的北京分行行长,也自然有其“过人之处”。

但是,这一切似乎与业务管理的混乱形成了鲜明的对比。明华控股如果只是因为530余万元的茅台酒问题,是不会“破坏”某些“潜规则”而直接投诉民生银行的,而是另涉及1.5亿元大案。据报道,为落实贷款担保方、该行早前曾“撮合”了明华控股与内蒙古泰升实业集团(以下简称泰升实业)为贷款互保方;并在2014年明知泰升实业已产生重大风险的情况下(该公司及子公司启动破产程序前夕),动用已由该分部保管的泰升实业公章、法人章,“自导自演”地迅速放款1.5亿元给予泰升实业,偿付了后续将由民生银行承担的中诚信托1.5亿元风险敞口,而将该1.5亿元贷款的责任由担保方明华控股承担,即将银行自身的风险进行了转嫁。

此案的具体情况极为复杂,但如果民生银行总行能源事业部呼和浩特分部涉及的这一案例成立,这可谓是国内银行通过诈骗担保企业而转嫁自身风险的罕见案例,做为曾经的分部负责人及涉事者的李稳狮也难免受到波及。

但此类案件,由于金额巨大、历时长久又牵涉甚广,千头万绪、处理起来难免并非一朝一夕之事。从2011年处理茅台酒、到2014年8月借贷案发、明华控股于2018年3年向公安局报案、并于2023年2月向包头银保监局举报,此事最终也尚无明确结果。

还没有评论,来说两句吧...