北京时间23日凌晨,美股周四尾盘继续下跌,科技股领跌,纳指下跌230点。美国国债收益率攀升。市场确信美联储将在9月降息。投资者等待鲍威尔本周五的讲话。美国上周初请失业救济人数几乎持平,表明劳动力市场正逐步放缓。

道指跌214.76点,跌幅为0.53%,报40675.73点;纳指跌235.11点,跌幅为1.31%,报17683.87点;标普500指数跌42.84点,跌幅为0.76%,报5578.01点。

周四美国国债收益率攀升,10年期国债收益率上涨8.6个基点,升至3.862%。2年期国债收益率上涨9个基点,突破4%关口,升至4.012%。

周三美股收高,标普500指数和综合指数在过去10个交易日中第九次上涨。标普500指数目前距离其收盘历史最高纪录不到1%。

Nationwide投资研究主管Mark Hackett表示:“随着对宏观因素的担忧消退、预期的重新设定,过去一个月笼罩美股市场的波动性已经稳定下来,投资者趁机增加风险敞口。市场的下一个催化剂是美联储的数据,这可能会导致投资者在周五之前持观望态度。”

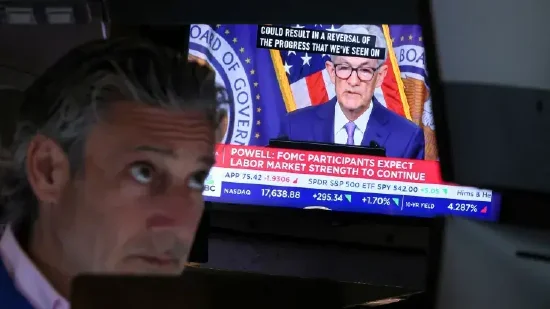

周三美联储公布了7月会议纪要。会议纪要显示“几位”美联储官员认为7月份已经存在降息的合理理由,但“绝大多数人”认为,如果未来数据继续符合预期,那么在9月份的会议上降低关键利率“很可能”是合适的。

此外,美国劳工部周三将截至3月的全年非农就业人数下修81.8万,表明美国就业增长力度可能远不如先前报告得那样强劲。

北欧斯安银行的美国经济学家elisabeth Kopelman指出:“会议纪要是回顾性的,但证实了美联储主席鲍威尔在会议后发出的温和信号。自7月会议以来,这些计划本应得到疲软数据的进一步支持,我们预计鲍威尔将在明天在杰克逊霍尔的讲话中就此发出明确信号。”

在全年非农就业数据大幅下修和美联储会议纪要强化降息理由后,交易员们重新预期今年降息100个基点。

根据芝商所(CME Group)的FedWatch工具,交易员目前预计下个月借贷成本下降的可能性为100%,但在预期降幅方面存在分歧。

全球固定收益首席投资官Rick Rieder表示,美联储需要在9月份会议上大幅降低利率50个基点,以重振经济增长并减轻消费者的债务压力。他预测美联储可能会在2025年举行的一系列会议上以25个基点的幅度降息。

自2023年7月以来美联储一直将基准利率维持在20多年来最高水平。通胀降温和劳动力市场压力迹象巩固了投资者的预期,即认为政策制定者将在2024年的最后三次政策会议上累计降息约100个基点。

市场等待美联储主席鲍威尔讲话

交易员将注意力转向美联储主席鲍威尔定于周五在杰克逊霍尔经济研讨会上的讲话,希望能进一步了解关于下月降息规模的任何线索,以及在随后的每次政策会议上是否会继续降低借贷成本。

堪萨斯联储行长施密德(Jeffrey Schmid)周四称,他希望在支持任何开始降息的决定之前参考更多经济数据。施密德承认,通胀正朝着正确方向发展,同时认为美联储应该保持耐心。

他表示:“对我来说,真正关注未来几周的一些数据是有意义的。在我们采取行动之前——至少在我采取行动或建议采取行动之前——我认为我们需要看到更多的数据。”

波士顿联储行长科林斯(Susan Collins)周四表示,她预计美联储将很快开始降息,并且以“循序渐进、有条不紊”的方式降息可能是合适的。

科林斯表示:“数据将告诉我们什么样的步伐才是合理的。没有预设的路径。我认为我们的整体状况良好。在降低通胀的背景下,保持这种状况非常重要。”

科林斯表示,非农就业数据修正在意料之中,“失业率仍然很低。总体而言我们的劳动力市场相当健康,保持健康的劳动力市场很重要”

费城联储行长哈克(Harker)周四表示,只要数据表现符合他的预期,他就支持在9月降息。

哈克在接受采访时说,“对我来说,如果从现在到那时我们得到的数据没有任何意外,我认为我们就需要启动降息进程”。哈克说,任何特定举措的规模都不如整体降息幅度如何来得重要,他指出:“我认为缓慢、有条不紊地降息是正确的做法。”

哈克说,他所接触的商界人士呼吁采取可预测的行动,不希望降息与2022年春季将利率从接近零的水平上调的激进加息行动如出一辙。

哈克今年在联邦公开市场委员会没有投票权。

法国资产管理公司首席市场策略师Daniel Morris表示:“不要期待杰克逊霍尔研讨会有什么惊喜。在这之前已经有足够的沟通了。他们最不想做的就是冲击市场。”

经济数据

周四经济数据面,美国劳工部报告称,截至8月17日当周美国首次申领失业救济人数增加4000人,总数增至23.2万人。截至8月10日当周,持续申领失业救济人数小幅上升至186万人。这个数字上升表明失业者找到工作的难度加大。

该报告显示美国上周首次申领失业救济人数几乎没有增加,表明劳动力市场正在逐步放缓。

美国7月成屋销售五个月来首次出现增长,表明随着抵押贷款利率下降,房地产市场有望企稳。

美国房产经纪协会NAR周四公布的数据显示,7月合同成交量较上月增长了1.3%,这是自2010年7月以来的最低增速,年化成交量为395万户。NAR首席经济学家Lawrence Yun说:“尽管房屋销售略有增长,但仍然低迷。然而现在消费者肯定有了更多的选择,而且由于利率下降,可负担性也在提高。”

NAR报告显示,7月的销售价格中位数比去年同期增长了4.2%,达到42.26万美元,这是NAR数据中7月的最高纪录。

焦点个股

英伟达受到关注。前CEO施密特最近表示,大型科技公司正计划对基于英伟达的人工智能数据中心进行越来越大的投资,建设成本可能高达3000亿美元。施密特说:“我正在和大公司谈,这些大公司告诉我,他们需要200亿美元、500亿美元、1000亿美元——非常非常困难。”

施密特表示,这笔支出中的很大一部分将流向英伟达,该公司生产的数据中心AI芯片占主导地位,已经连续三个季度实现了超过200%的营收增长。谷歌开发了一种名为张量处理单元(TPU)的芯片,可以与英伟达的处理器竞争,但仍处于早期阶段。

施密特说:“如果3000亿美元都流向英伟达,你知道应该在股市做什么。这不是股票推荐。”施密特没有透露他是否持有英伟达股票。

当地时间8月21日,美国国家公路交通安全管理局表示,将在美国召回超过9000辆Model X电动汽车,原因是这些车辆车顶上的一处装饰可能会脱落,增加发生车祸的风险。

据了解,实体召回的情况对于特斯拉而言十分罕见,此前特斯拉主要通过OTA(空中下载技术)在线升级的方式解决汽车存在的问题。据召回管理平台开发商Bizzycar的数据,今年上半年,由于安全问题,特斯拉在美国共召回了近260万辆汽车,仅次于。

公司周三发布社区博文,表示正酝酿新的Windows 11 24H2性能补丁,进一步提高锐龙9000系列处理器的性能。AMD在发布基于Zen 5的锐龙9000系列台式机处理器后,官方宣称每一时钟周期内所执行的指令提高了16%。

据报道,将对其App Store业务做出重大调整。先前管理App Store业务长达14年的苹果副总裁Matt Fischer将于今年10月离职,而App Store团队将被拆分成2个部门。

拆分后的2个部门将分别负责苹果自有的应用商店和第三方应用程序分发渠道的管理。2位新的负责人都是原有App Store团队中的资深高管。

App Store是苹果利润最为丰厚的业务之一,每年能为苹果带来200亿美元的利润,其所属的软件服务业务毛利率一直稳定在70%左右,是苹果硬件毛利的近2倍。硬件销售增长陷入停滞的背景下,这块业务对苹果来说尤为重要。

周三对其业绩报告结构进行了调整,以更清晰地向投资者展示人工智能技术对其业务的贡献。这家科技巨头将部分搜索和新闻广告收入从智能云部门转移到了Azure云计算部门。

微软解释称,包括人工智能和语音技术服务在内的Nuance部门收入,现在将被归入生产力业务部门,这里也是Office应用套件的所在。生产力业务部门涵盖了Office、Exchange、SharePoint等产品,而智能云部门则包括Azure和服务器产品。

此次调整是为了使微软的报告结构与其业务管理方式保持一致,确保投资者能够更清楚地看到公司在人工智能领域的进展和成果。为此,微软重申了上一财年各部门的收入增长情况,并对7月至9月季度的预测进行了相应的修改。

为Prime会员添加年度计划,并将其折扣订阅扩展到所有Prime Access会员,通过此举该公司扩大了其百货配送订阅服务。亚马逊在周三(8月21日)的新闻稿中表示,这些新产品建立在百货订阅自4月推出以来所取得的成功之上。

亚马逊在新闻稿中表示:“自推出以来,我们继续看到百货订阅注册强劲增长,客户对此反应积极。订阅为用户带来了立竿见影的价值,因为订阅为他们节省了百货配送费用,并使他们购买百货的购物体验更加方便。”

根据新闻稿,通过订阅,来自Amazon Fresh、Whole Foods Market以及Amazon.com等渠道的、价值超过35美元的订单可享受无限制百货配送。该服务已在美国3500个城镇推出。

软件公司Snowflake公司的季度业绩超出预期,并略微上调了全年产品收入指引。

服装零售商Urban Outfitters第二季度的同店销售额令分析师感到失望。

还没有评论,来说两句吧...