卓创资讯分析师 安光

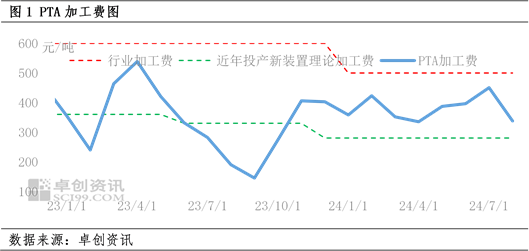

【导语】截至8月26日,月均加工费338元/吨,环比-25%。9月PTA官宣的检修计划有限,预估PTA供应过剩,PTA加工费将继续下跌。

PTA加工费下跌

截至8月26日,PTA月均加工费338元/吨,环比-25%。目前PTA月均加工费仍然在近年新投产装置的理论加工费成本线之上,PTA新装置仍然生产盈利,但早年投产的PTA装置生产亏损。8月PTA月均加工费明显下跌的主因是市场担忧PTA过剩压力增加,产业链利润整体下移。由于6-7月PTA月均加工费偏高,叠加“金九银十”旺季预期,PTA企业官宣的8-9月检修计划不多,市场预估PTA累库存,PTA主力供应商持续出货,8月PTA月均加工费跌至年内低点附近。

后期PTA供应过剩

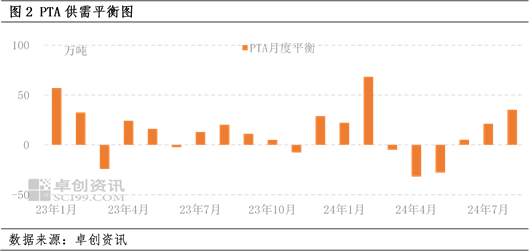

预估8月PTA月度产量在622万吨左右,创历史新高,PTA可能累库存35万吨左右。目前官宣的9月PTA检修计划仅华东120万吨、东北220万吨,其他停车装置多为长停产能,PTA供应过剩的预期仍然较强,给9月市场较大压力。

另外华东270万吨PTA新装置可能2024年年底投产,早于此前市场预期,若按照该装置12月份投产,则其影响前置至10-11月份,将强化中短期暂无新产能的产能错配优势,PTA新装置带来的产量增量利空PTA加工费。

等待需求回升 提振市场信心

市场对“金九银十”的需求旺季预期相对谨慎,一方面是截至8月下旬市场暂未出现明显的需求淡季向旺季转换的迹象,涤纶长丝高产销缺乏持续性;另一方面是今年产业链终端企业的资金压力仍然存在,销售成品库存之后变现去采购原料,今年整体来看终端企业对聚酯采购的积极性不高。终端企业与聚酯企业处于持续僵持状态,多数时间是聚酯企业在终端企业的聚酯库存偏低阶段,通过促销带动产销回升,极少出现终端企业主动补聚酯库存带动聚酯产销回升的情况。

聚酯产业链自上而下的成本传导、库存转移均不够顺畅,导致PTA现货销售气氛不佳,8月部分PTA企业及贸易商反馈PTA现货买气不佳,市场仍需等待终端需求回升,产业链也需要自下而上的信心恢复,仅靠卖方挺价无法真正带动产业链库存顺利转移。

综上所述,PTA供应过剩,终端需求尚待恢复,预计短期PTA加工费下跌。中期市场来看,PX暂无新产能,而年底将有270万吨PTA新产能计划投产,产能错配将导致产业链利润集中在PX之上,PTA加工费下跌的可能性较大。

还没有评论,来说两句吧...