炒股就看,权威,专业,及时,全面,助您挖掘潜力主题机会!

出品:新浪财经上市公司研究院

作者:昊

日前,发布2024年中报。上半年,公司实现营业收入51.62亿元,同比下降68.2%,归母净利润-17.45亿元,由去年同期盈利13.09亿,大幅转亏。

值得注意的是,爱旭股份的新产品ABC光伏组件上半年产销量大幅增长,售价相比其它N型组件也有明显溢价。

然而,新品量价齐升的同时,二季度业绩却加速下滑并陷入巨亏,存货和存货周转天数大增,考虑到研发投入大大落后于同行,公司所谓“独门新品”ABC组件的实际竞争力似乎存在不小的疑问。

随着业绩的骤降,爱旭股份资金问题更加突出,上半年应收账款、经营现金流等指标大幅恶化,有息负债急速增加。上市以来,公司年年筹划定增进行融资,但负债率仍不断攀升,今年年中更是达到80%的新高。

眼下,爱旭股份又在推进新一轮定增。不过,与此前半年左右的落地周期不同,这次定增事项筹划一年多,却没有任何进展,公司向市场要钱似乎已变得越发艰难。

ABC组件量价齐增业绩反现巨额亏损 研发投入长期不足新品竞争力存疑

今年上半年,爱旭股份实现营收51.62亿元,同比下降68.2%,归母净利润-17.45亿元,扣非归母净利润-24.82亿元,分别由去年同期盈利13.09亿和盈利12.67亿元,大幅转亏。

大额资产减值是爱旭股份陷入亏损的原因之一,公司上半年计提存货等多项减值准备合计11.8亿元。

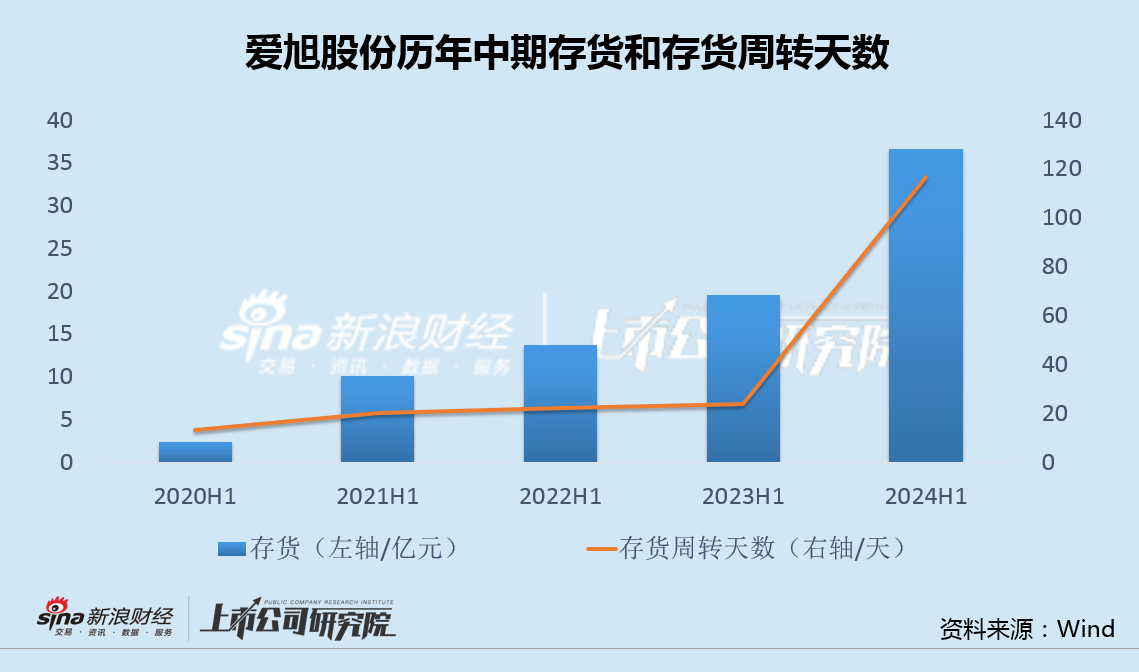

然而,计提大量减值后,爱旭股份的存货依然大幅上升。截至6月末,公司存货账面价值为36.59亿元,同比增加87%,存货周转天数为117天,叠加同期收入下滑的影响,同比增幅更是接近4倍,未来经营和业绩仍面临巨大压力。

值得注意的是,今年第二季度,爱旭股份营收26.48亿元,同比下降68.9%,环比下降5.4%,归母净利润-16.53亿元、扣非归母净利润-17.23亿元,同、环比均从盈利大幅转亏,上半年毛利率从去年同期的17.92%骤降至-3.07%,业绩和盈利能力加速下行。

而券商研报显示,爱旭股份二季度实现N型ABC组件销售量1.62GW,相比2023年全年增长232%,组件不含税加权平均价格为1.05元/W,对应含税价格为1.19元/W,显著高于Infolink统计的TOPCon双玻组件(182)同期0.93元/W的均价。

也就是说,爱旭股份上半年在新产品ABC组件产销量大幅增长、售价也比其它N型组件明显溢价的情况下,业绩却加速下滑并陷入巨亏。

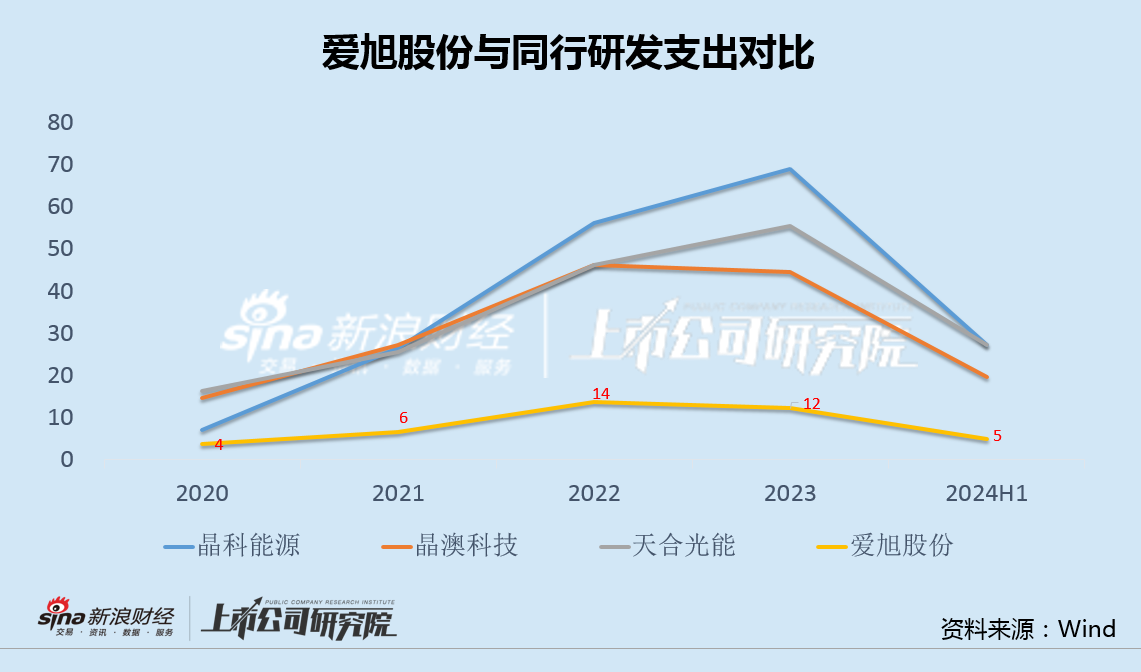

不仅如此,无论是每年的研发支出绝对值还是研发费用率,爱旭股份均明显低于、、等光伏组件上市公司,研发投入长期不足。

爱旭股份曾对外表示,公司N型ABC组件产品搭载新一代满屏技术,组件正面受光面积提升1.1%,发电面积提升0.5%,转换效率现阶段最高将达25.2%,可实现同等面积比主流TOPCon组件功率高6%-10%。

然而,从性价比等角度看,爱旭股份所谓的这一“独门新品”,其实际市场竞争力究竟如何,似乎还存在不小疑问。

负债率升至80%资金问题急速恶化 两次定增后再融资难度大幅增加

随着业绩骤降,爱旭股份的资金问题更加突出。

今年上半年,爱旭股份应收账款周转天数为18天,同比大增近10倍,经营活动现金流净额-32.9亿元,是公司2019年借壳上市以来的首次负值。

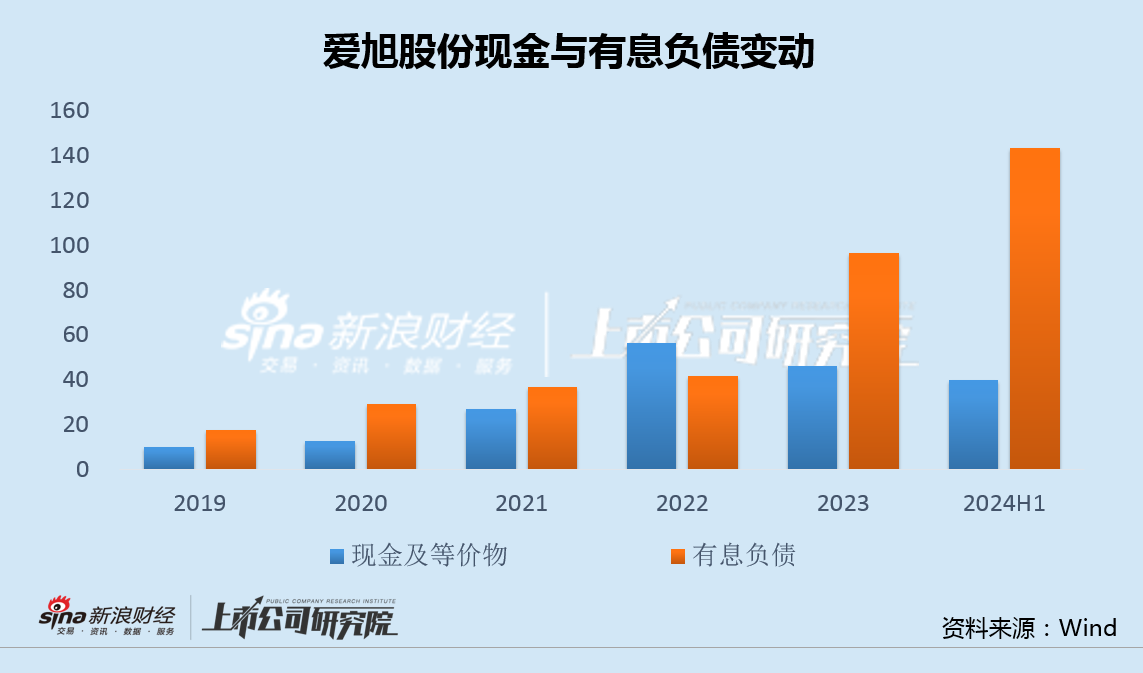

截至6月末,爱旭股份各类有息负债合计约达143亿元,相比一年半之前大增百亿,而货币资金却不增反降;同时,公司还有超过100亿的各种应付款。

资金重压下,爱旭股份频频向市场伸手。自2019年借壳上市以来,爱旭股份每年都会筹划定增事项,其中一次失败、两次成功,实际募资41.5亿元。

即便依靠市场源源不断的输血,爱旭股份的负债率仍持续攀升,今年年中达到79.5%,再次创下公司上市以来的新高。

眼下,爱旭股份又在推进新一轮定增。

不过,值得注意的是,前两次的成功定增,从筹划到募资完成,分别耗时6个月和9个月。然而,本轮定增事项自2023年6月首次发布预案,至今一年多没有任何进展。

很明显,困境中的爱旭股份,向市场“要钱”已变得越发艰难。

还没有评论,来说两句吧...