来源:金融时报

作者:徐贝贝

时隔两年,外资银行发行资本补充工具再获监管批复!

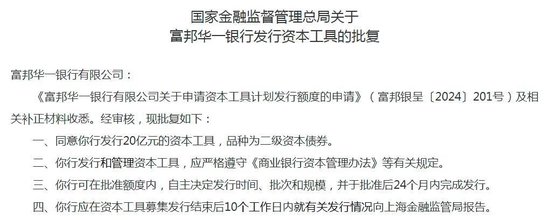

金融监管总局近日发布的一则批复显示,同意富邦华一银行发行20亿元的资本工具,品种为二级资本债券。该银行可在批准额度内,自主决定发行时间、批次和规模,并于批准后24个月内完成发行。

近年来,中资银行频频发行二级资本债、永续债,夯实资本金“安全垫”,但却很少看到外资银行发行资本补充工具的身影。《金融时报》记者注意到,距离上一次外资银行获批发行资本工具已有两年之久。2022年5月,原银保监会同意富邦华一银行发行金额不超过20亿元人民币的无固定期限资本债券,并按照有关规定计入该银行其他一级资本。

2014年,原银监会公布修订后的《外资银行行政许可事项实施办法》,允许外商独资银行、中外合资银行申请在境内外发行经银监会许可的债务、资本补充工具。2015年12月,星展银行(中国)发行二级资本债券20亿元,这也是外资银行在中国境内发行的首单二级资本债券。

根据企业预警通,《金融时报》记者初步梳理发现,自2015年以来,全国41家外资银行中,仅有5家银行获批发行资本补充工具,分别为富邦华一银行、大华银行(中国)、东亚银行(中国)、渣打银行(中国)、星展银行(中国),合计批复金额为170亿元。

金融监管总局最新披露的数据显示,2024年二季度末,商业银行(不含外国银行分行)资本充足率为15.53%,一级资本充足率为12.38%,核心一级资本充足率为10.74%。与之对比,二季度末,外资银行资本充足率为19.47%,高于大型商业银行(18.31%),也较其他类型银行高出不少。

还没有评论,来说两句吧...