美股在从狂喜到绝望,再回到狂喜的循环中,暴露出越来越严重的脆弱性,波动性成为了新常态。有分析认为,美联储降息的前景日益明朗,美股情绪或继续回到狂喜状态,因此有更大机会发生新一轮剧烈波动。

在华尔街,贪婪与恐惧的博弈从未停歇。最近几周,美股全球市场大动荡中,经历了一场“急跌猛涨”的过山车之旅。

贪婪似乎在这场博弈中暂时占据了上风。本周标普500指数录创下去年11月以来的最大单周涨幅,垃圾债券市场也迎来了久违的上涨,国债收益率趋于稳定。这一切似乎都在暗示,市场恐慌情绪已经得到了缓解。

然而,这种快速的逆转并非没有代价。美股在从狂喜到绝望,再回到狂喜的循环中,暴露出越来越严重的脆弱性问题,波动性成为了新常态。

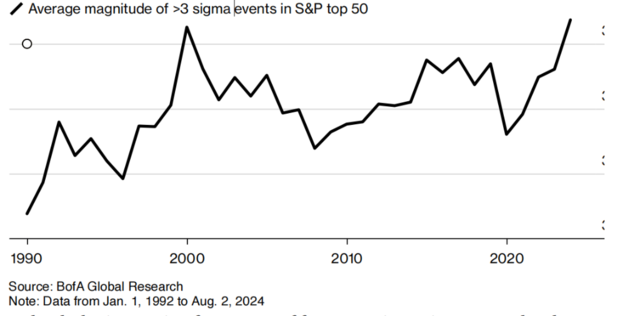

根据美国银行的研究,美股单只股票的脆弱性创下历史记录,标普前50大成分股平均脆弱性事件的幅度跳升至三十年来最高水平。

美银美国股权衍生品研究负责人 Nitin Saksena在最新报告中指出,自2019年以来,美股的脆弱性事件比上个世纪增加了五倍,这些事件包括2018年的“Voldemageddon”(通胀和加息预期导致美股暴跌)以及新冠疫情引发的崩盘等等。

“过去几周极端的市场波动,是过去十五年来美股更加脆弱的最新例证,Saksena写道,快速均值回归是美股脆弱性的标志,即使是一个小小的冲击也会有更持久和更剧烈的影响。

交易拥挤、流动性恶化、系统性卖出加剧,市场越来越脆弱

2024年金融市场动荡的背后,华尔街看到了交易拥挤和流动性恶化等问题。

比如,过去一年,少数由人工智能驱动的科技巨头股在市场中占据主导地位,导致指数回报集中在这些股票上,而其他大多数股票则被市场忽视。当这些主流头寸(包括日元套利交易)迅速解除,动荡迅速在全球传播,导致整个金融市场的交易中断,从而暴露了市场的脆弱性。

Saksena认为,市场在压力下可能会因为极端的供需失衡而变得普遍和功能失调,受影响的资产不仅限于股票,还包括比特币、瑞士法郎、投资级信贷、铜以及日股等,显示了市场动荡的普遍性和跨资产类别的影响。

此外,受波动性影响,一系列系统性对冲基金上周大幅减少了对股票的敞口,追逐市场交易的量化基金被挤出。据估计,到上周三,全球四分之三的套利交易被解除。

一系列经济数据驱散衰退恐慌之后,本周全球资产出现了2024年最大的同步反弹,股市、债市、信贷均大幅上涨:标准普尔500指数创下年度最佳周涨幅3.9%,结束了四周的连跌。美国国债ETF上涨约1%,投资级和垃圾债券止跌反弹。黄金首次攀升至每盎司2500美元。衡量美股波动性的华尔街“恐慌指数”VIX在市场震荡高峰时上升超过65,现已跌破15。

目前,市场正在为美联储9月降息做准备,注意力全面转向下周召开杰克逊霍尔全球央行年会,届时投资者将从鲍威尔的一言一行中寻找降息的蛛丝马迹。

分析认为,鉴于美联储降息的前景日益明朗,美股情绪或继续回到狂喜状态,因此有更大的机会发生新一轮剧烈波动。

“美股正处于不断创新高的时期,”Columbia Threadneedle Investments北美资产配置负责人Josh Kutin说,“这使得市场更加脆弱。它创造了一个人们更容易受到惊吓的氛围。”

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

还没有评论,来说两句吧...